运价七个月来首次上涨!难掩颓势,2023恐掀价格战

2023-01-03 08:44:00

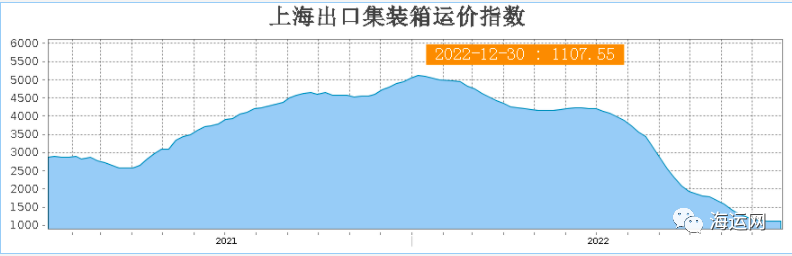

在经历了连续28周螺旋式下降后,衡量从上海到多个全球目的地的集装箱货运即期运价的上海集装箱运价指数(SCFI)迎来了新的进展。最新一期SCFI运价指数小幅上升0.46达到1107.55,终结了自6月10日以来的连续下滑。比去年同期下降了78.1%,1107.55点接近2020年8月以来的历史最低水平。

在船公司大幅减并班之下,欧美航线虽然农历春节前调整综合费率上涨附加费(GRI)不成,但欧洲航线因为出现爆舱现象,现货市场实收运价调升,美西线微涨;但是在成本线之上的地中海与美东运价则小跌,上海航运交易所最新公布的集装箱运价指数(SCFI)微涨0.04%,报收于1107.55点。

货代从业者指出,美西航线目前现货市场运价在低档持稳,运价每大箱(40尺柜)1200-1350已经稳住,部分急货可以收到1500美元运价;美东航线持平,每大箱约2700-2900美元。

地中海航运、赫伯罗特、HMM、日本海洋网联船务(ONE)等船公司都有通知欧洲航线现有运价顺延,美线GRI延1月15日,其他船公司也口头通知,因此目前运价水平会维持到1月14日,14日之后距离农历年不到一周,年后就进入大淡季,业界多估计1月15日应该不会做出超短期调涨。

全球航运业荣光不再,2023恐掀价格战

全球航运业在过去两年经历供应链困扰、运力受限及集装箱运价飙涨等状况后,2023年遭遇的情况将截然不同,至少从全球航运巨头的角度来看,形势不容乐观,可能大打价格战。

据华尔街日报报道,集装箱即期运价从去年初开始下滑,下半年加速滑落。伦敦航运咨询机构Drewry的全球集装箱指数(WCI)到去年12月底累计暴跌77%,且可能进一步下跌,显示航商的创纪录获利时代终结。

船运公司今年大打价格战的可能性升高:在需求面,有美国通胀和利率齐扬与欧洲能源危机造成经济衰退之虞的利空,在供应面,航运业正准备大规模接收新船只。

Drewry预估,除非延期交付船只,全球今年新增船舶运力将达约250万TEU,为历年最大。船公司将须同时应付全球贸易减少和船舶供应暴增等两大问题,除非航商结盟以减少航次、削减过多运力,并且说服客户签长约。

巴克莱分析师认为,运费要到全球经济改善、当前的去库存周期结束,以及疫情结束后消费者行为回归常态之后,才会回稳,此前航商须努力与客户谈判,维持长约运价。不过,协商不会太容易,因为合约运价将随着现货运价下滑。集装箱租赁和交易平台Container xChange首席执行官Christian Roeloffs认为,今年货代货主仍将维持观望,尤其是今年初。

华尔街日报指出,航运公司今年可能面临更汹涌的风浪,虽然仍能利用俄乌冲突及地缘政治不确定性取得和客户协商的筹码,但当前荣景无疑已经结束。

SCFI集装箱运价指数

上海到欧洲航线:尽管近期多项制造业数据显示欧洲地区经济表现仍然处于荣枯线以下,但与前期低位相比,已经有所回暖。供求关系略有改善,市场运价小幅反弹。每箱(20尺柜)运价1078美元,周涨29美元,上涨2.76%;

上海到地中海线:市场行情基本稳定,供求关系保持稳定,即期市场订舱价格小幅回落。每箱1850美元,周跌46美元,跌幅2.43%;

上海到美西航线:每大箱运价1423美元,周涨5美元,上涨0.35%;

上海到美东航线:每大箱3067美元,周跌29美元,跌幅0.94%。

南美航线(桑托斯):南美主要国家经济基础薄弱,在美联储加息周期,未来可能面临的经济风险较大。运输需求继续在低位徘徊,供需基本面疲软,即期市场订舱价格延续调整走势。每箱运价1433美元,周跌137元,下跌8.73%;

东南亚线(新加坡):每箱运价188美元,周跌1美元,跌幅0.53%。

波斯湾航线:节前运输需求表现平稳,部分航商控制运力投放,供求关系总体平衡,市场运价小幅走高。运价为1173美元/TEU,较上期上涨1.8%。

本文来源于海运网,如有侵权请联系删除